“果茶包、鸡脚筋等网红产品统统都有,还能散装买,量贩零食店逛起来太上头。”家住浙江慈溪的刘女士告诉记者。

量贩零食店,也叫零食折扣店、零食集合店,是一种专门售卖零食的零售业态。近年来,这类门店在三四线城市如雨后春笋般涌现。

据艾媒咨询数据显示,2021年底国内量贩零食门店总数仅2500家左右,2022年约1.3万家,而截至2023年10月突破2.2万家,预计2025年国内量贩零食门店数将达到4.5万家。

专门售卖零食的店铺,为何在下沉市场广受青睐?

福建省福安市某赵一鸣零食店。新华网 游苏杭 摄

小零食店吸引力何在

对于量贩零食店的走红,有人感到不解,在商超、便利店、网购等渠道都很发达的当下,线下量贩到底有什么吸引力?

“休闲零食消费有着高频、即时等特征,属于非目的性消费,‘逛’的体验很大程度上决定了购物行为的发生与否。”中国食品产业分析师朱丹蓬表示,主打即时满足、体验多元的量贩零食店恰好符合消费者的需求。

“传统大商超虽然品类丰富,但通常离家不会太近;而街边便利店、夫妻店选择范围相对有限,难以满足即时性、个性化需求,正是在这种情况下,量贩零食店应运而生,以居民区为中心多点开花。”中国副食流通协会营销总监专业委员会秘书长赵府说。

价格优惠、品类繁多、上新速度快,是量贩零食店铺的主要特征。

福建省福安市某好想来店铺。新华网 游苏杭 摄

据CIC灼识咨询《2023中国零食量贩行业蓝皮书》统计,量贩零食店品牌商品的价格折扣,较线下商超优势明显,爆品产品优惠力度相当于线下商超6-8折。与线上相比,其折扣力度也可达到线上渠道价格的8-9折。

此外,量贩零食店选品丰富,售卖方式更为灵活,消费者往往有更多更新的选择。目前市场上常见的量贩零食店SKU(最小库存单位)普遍在1000个以上,而像“零食很忙”、“赵一鸣”之类的门店,SKU数量能达到1600至2000+。

“只有当店里产品足够充足时,才能确保顾客在选择时有足够的多样性。”赵府说。

记者注意到,占据货架大头的为散装的“白牌”商品。“在我们门店品牌商品和‘白牌’商品比例大概为二比八。”某好想来店员介绍。

所谓“白牌”商品,通常指非头部食品企业生产的商品,具有品牌多、种类杂、认知度较低等特性。由于“白牌”商品种类繁多,量贩零食店可提供商品散装的售卖方式,使得消费者尝鲜成本大大降低。

浙江省慈溪市某老婆大人店铺。图片由刘女士提供

“哪怕是鸭舌都能按根买,对于我这种什么都想试试的‘吃货’来说,真是太合适了。”刘女士说,由于店里上新速度快,自己隔三岔五就会来逛逛,看到新品便会试试,好吃的话下次再多买点。

“逛零食店已成了我饭后消遣方式了。”刘女士说。

业内人士透露,为保持对消费者的持续吸引,量贩零食门店产品一般会实行末位淘汰制,每月会有10%-20%产品迭代,帮助品牌优化研发。“从商品周转天数上看,‘零食很忙’店铺大概是15天,而传统商超商品周转天数则要4-5个月。”业内人士表示。

抢占三四线城市

对于量贩零食店,不同地域消费者感知不尽相同。

对于浙江慈溪的刘女士而言,量贩零食店已成触手可及的消遣去处,但在北京工作的李女士却相对陌生,“好像没怎么见过,不知道都是卖啥的。”

某地图软件截图

记者打开地图软件发现,在北京与量贩零食相关的店铺只有零星几家,且都分布在诸如房山、昌平等近郊地区。

尽管这几年,零食店开店数量大幅增加,但分布并不均匀。“主要还是集中于下沉市场。”有业内人士表示。

据GeoQ数据发布的《2024年第一季度连锁零售品牌门店发展趋势蓝皮书》披露,今年一季度,连锁零食品牌在中低线城市扩店数占比约为67%,明显高于中高线城市开店数,其“在低线城市店租、用工成本都相对较低,更容易实现盈利。”赵府表示。

赵府给记者算了一笔账,比如在湘潭,开一家200平左右的零食店,日均租金成本300元,单店4-5人,人力成本在600-800元,其他成本200元,日均总成本大概在1100-1300元。“按照20%-25%的毛利率来算,每日营收只需6000元左右,便能实现收支平衡。”

“要是在一线城市,房租至少贵2-3倍、人工成本也会贵1.5倍左右,实现收支平衡的门槛就会高很多。”赵府说。

除开店成本外,不同城市消费者习惯也有差异。

据《中国零食量贩行业蓝皮书》显示,相较于一线城市打拼的同龄人群,居住在中线城市的人口工作压力更小,生活成本相对较低,他们拥有更多的时间逛零食店,购买高性价比零食的欲望更强烈,中低线城市的城镇及农村存在着巨大的零食消费缺口。

赵府还专门提到了一个现象,零食店在南方市场布局更迅速。“受自然环境、饮食文化、休闲程度等影响,南方消费者夜生活选项更多,也更愿意出门逛街,这也使得开在这些地域的零食店,有效运营时间更长。”

福建省福安市某赵一鸣零食店外广告牌。新华网 游苏杭 摄

售价为何低廉?

“2.2元的可乐靠谱吗,为什么比超市卖得便宜?”量贩零食店货品价格低廉也是消费者普遍关注的问题。

这与不同渠道的供应链模式有关。传统零食销售链条里,一款零食从出厂到摆上超市货架,一般需要经过市场销售、代理商、经销商、零售商等多个环节。

华泰证券曾在研报中做过一项测算,零食在各个销售渠道的流通环节都存在加价情况,加价最多的当数KA卖场(国际性的连锁超市和大卖场),最高能达80%,在传统流通渠道和BC超市(中型超市)加价比例大致在60%。而在零食量贩场景下,整体加价在36%左右,如果除去品牌溢价,渠道部分加价在26%左右。

据《中国零食量贩行业蓝皮书》分析,量贩零食店自建供应链,商户在进货时直接与厂家对接,去除传统渠道中的中间环节,可使供应链更加高效。

此外,赵府分析,“相比传统零售场景,量贩零食店属于专业店,消费人群更为精准,整体流通量更大。与此同时,品牌商对于账期短、销量大的渠道可议价空间更大。”

行业洗牌加剧

量贩零食店的商业模式并非这两年才有。“最早在2010年就已经出现了。”赵府介绍,“但那时的店铺比较零散,不成规模。”

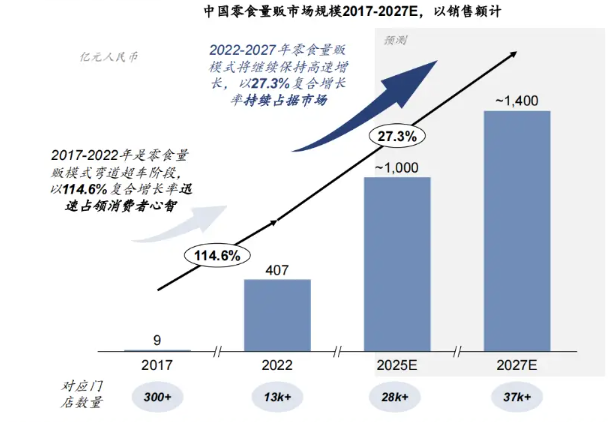

图片来源:《中国零食量贩行业蓝皮书》

《中国零食量贩行业蓝皮书》显示,2017-2022年零食量贩模式市场规模呈现爆发式增长,复合增长率达114.6%。随着未来门店数量增长,零食量贩市场规模预计从2022年的407亿元增至2027年的1400亿元。

行业飞速增长的同时,竞争也日益加剧。

“三只松鼠”、“良品铺子”等传统休闲零食品牌尝试入局,探索线下增量。

去年6月,“三只松鼠”开始启动社区零食店项目,提出了“0加盟费0装修费0铺货费”,截至今年8月底,门店数量已超300家。

与此同时,零食量贩行业进入加速整合阶段,品牌一边开店扩张,一边吸收合并。

去年9月,“量贩零食第一股”万辰集团,将旗下四大零食品牌正式合并,统一使用“好想来品牌零食”作为头部品牌。紧接着,又收购了浙江量贩零食龙头“老婆大人”。

当前量贩零食行业进入快速开店阶段,但迅猛扩张的同时,相关问题也逐渐显现。

朱丹蓬指出,当前各品牌在产品、渠道、受众人群和商业模式这四方面均呈现出不同程度的同质化问题。“随着竞争加剧,行业洗牌势必加速,未来整个赛道的马太效应会更加明显。”朱丹蓬表示。

与此同时,严把商品质量关也是线下量贩店能够健康发展的前提。

截至10月21日,黑猫投诉平台上关于“赵一鸣零食”“零食很忙”“好想来”的投诉累计达583条、412条、330条,多涉及食品变质、过期、异物等问题。

赵府认为,“企业不能一味追求低价,应当在品质上做文章。”

“当地市场监管部门要对散装食品经营加强监管。同时,企业应当加强对供应商资质与产品的审核,建立完善的品控体系。”业内人士建议。

来源:新华网

请输入验证码