20日前后,不少上海职工拿到了7月份的工资,打开工资单一看,以前基本每个月收入都差不多,这个月个税却比上个月多了几百元,这是为什么?

据悉,新的个人所得税法及实施条例执行半年来,一些中等以上收入群体,每月工资没啥变化,但是月度纳税却出现了“前低后高、逐渐增加”的现象。

税务部门表示,这主要是因为“税率跳档”造成的,并不代表税负增加。

累计收入增加后出现“税率跳档”

上海市税务部门12366热线接到不少市民这样的咨询电话,每个月工资都差不多,为什么这个月扣除的个税比上个月多了?

中国图书进出口上海公司财务经理陈薇透露,公司共有员工35人,上半年每月扣缴的个税基本持平,在工资相对稳定的情况下,到了7月份,扣缴比上月增加了1.3万元。

国家税务总局上海市税务局个人所得税处负责人解释称,这是因为个人所得税申报(扣缴)方式发生了变化。

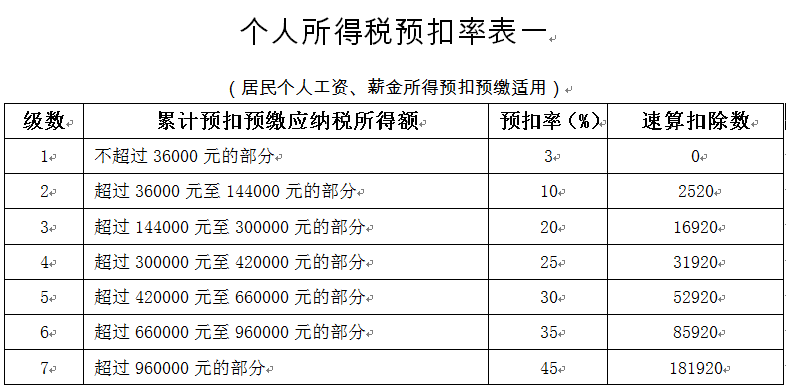

今年1月1日实施的新个税法,对居民个人的工资、薪金所得的申报方式,从原来的按月代扣代缴改为了累计预扣法,随着累计收入的增加,适用的税率从低到高,达到一定数额就会产生税率跳档,月度纳税也随之增加。

以一名职工王海为例,他每月扣除“五险一金”后取得工资薪金收入1.2万元,享受每月1000元的子女教育专项附加扣除,在不考虑其他因素影响下——

1月应纳税所得额为6000元,适用3%税率。以此类推,6月份累计应纳税所得额3.6万元,仍按照3%计算,所以1-6月,每月应预缴个税180元。

7月份,累计应纳税所得额达到了4.2万元,其中超过3.6万元的部分,适用税率“跳档”到10%,所以7月份应预缴个税600元,比之前几个月多了420元。

税率跳档

目前在我国,居民个人工资薪金收入扣——

减免税收入

减除费用

专项扣除

专项附加扣除

依法确定的其他扣除后

其应纳税所得额按照7级超额累进税率计税。

应纳税所得额超过部分按所对应的税率级次分别计税,这就是所谓的“税率跳档”。

收入越高的纳税人越早“跳档”

事实上,应纳税所得额高的职工,会更早遇到“税率跳档”。

职工陈伟每月扣除“五险一金”后取得工资薪金收入1.5万元,也享受每月1000元的子女教育专项附加扣除,1月应纳税所得额为9000元,适用3%税率,1-4月每月预缴个税270元。

到了5月,其累计应纳税所得额已经超过3.6万元,适用个人所得税预扣率表一的第二级,预扣率为10%,他的预缴个税变为900元。

税务部门表示,到了下半年,当累计预扣预缴应纳税所得额超过3.6万元、14.4万元、30万元等临界点时,“税率跳档”就会出现。

随着累计应纳税所得额的提高,最多会产生6次跳级,每月预扣的个税会有所不同。

“前低后高”但税负不会增加

■自2018年10月起,个人所得税改革进入过渡期,工资薪金所得的基本减除费用调整为5000元,并适用新的个人所得税税率表,将年度税率表按月换算,按照月应纳税所得额适用不同的税率。

■2019年1月,工资薪金的个人所得税转变为累计预扣法后,采用个人所得税预扣率表,按照一个纳税年度的累计预扣预缴应纳税所得额适用不同的预扣率。

从一个纳税年度来看,前后两种计算方式所缴纳的个税总额是一样的,但累计预扣法让纳税人可以在最初的几个月优先享受较低的预扣率,能够获得充裕的现金流,从货币时间价值的角度来说其实是为纳税人让利的。

新的计税方式会产生个人所得税“前低后高、逐渐增加”现象,但是最终全年的纳税额和按照全年所得计算出的数字是一样的。

虹口区税务局个人所得税科科长程海燕给出了“两个比较”,来解释其中的“奥妙”:

一是两种计税方式比较。

个税改革前,是按月计算,月度收入不变的前提下,每月税额基本不变。新个税法对综合所得实行按月预缴,按年汇算累计计税。

新的计税方式下,对月度收入波动大、某些月份收入低于免税额度的中低收入群体来说,还可以拉低税负。

二是个税改革前后税负比较。

受“起征点”和税率调整、实施专项附加扣除等因素影响,个人所得税改革减税效应明显。

以案例中的王海和陈伟来看,王海在2019年度需要缴纳个税为4680元,比上一年减少了7000多元。

同样条件下,陈伟2019年需要缴纳的个人所得税比2018年下降了10920元。

来源:劳动报、国家税务总局

编辑:毛紫叶

请输入验证码