据福布斯网站报道,当地时间8月20日,美国化妆品公司雅诗兰黛集团公布了截至6月30日的2020财年财报。财报显示,整个2020财年,集团净销售额为142.9亿美元,较上年同期的148.6亿美元下降4%。

财报指出,受到新冠肺炎疫情影响,本财年第四季度净销售额为24.3亿美元,同比下降32%,亏损达4.59亿美元(约合人民币31.7亿元),而上年同期录得净利润为1.58亿美元。

财报发布后,雅诗兰黛股价大跌近7%,市值蒸发约52亿美元(约合人民币359亿元)。

雅诗兰黛计划重组

关闭15%独立门店 裁员近2000人

在披露财报的同时,雅诗兰黛集团也公布了一项为期两年的重组计划,以应对新冠肺炎疫情暴发后,分销格局和消费者行为所发生的巨大变化。

重组计划包括:调整公司的分销网络;关闭一些独立商店和撤销某些百货公司柜台;加强数字投资,积极向在线销售转变。这一计划将于2021财年第一季度开始,并在2023财年结束前完成。这最终将导致约至多15%独立门店关闭,大约1500-2000销售点员工和相关支持人员失去工作。

集团预计,重组计划相关费用的总额大约在4亿至5亿美元,包括员工相关成本、合同终止、资产注销和实施这些举措的其他成本,而一旦全面实施,重组计划将产生税前3亿至4亿美元的年收益。

欧莱雅业绩也遭疫情重创

另一化妆品品牌欧莱雅的业绩也遭遇疫情冲击。

7月30日,欧莱雅集团公布了2020年上半年财报,显示集团近5年来的半年度销售业绩第一次出现下滑。欧莱雅今年上半年销售总额为130.7亿欧元(约合人民币1085亿元),同比下降11.7%;净利润为18.2亿欧元(约合人民币151亿元),同比下跌21.8%。

各化妆品品牌亚太地区表现亮眼

无论是雅诗兰黛还是欧莱雅,亚太地区的业绩表现都很抢眼。

对雅诗兰黛来说,亚太地区销售额增长15%,至42亿美元,这一表现超越了雅诗兰黛的核心业务地区美洲。美洲的销售额下降了20%,至38亿美元。

欧莱雅方面,得益于亚太市场率先从疫情中复苏,今年第二季度的销售额仅下滑了3.9%,为同期下滑比例最少的区域。

电商业务将成为

化妆品销售额提升的关键

雅诗兰黛重组强调投资在线业务,欧莱雅2020年上半年在电商领域的增速也高达64.6%,客观表明加速推动电商渠道的发展成为驱动销售额提升的关键。

由于新冠肺炎疫情在全球暴发,百货商场、美妆商店的暂停营业直接导致消费者转向线上购物,促进了线上业务的增长,在线销售因此也将成为疫情后各大品牌改革和发展的重要方向。

新闻多看点>>

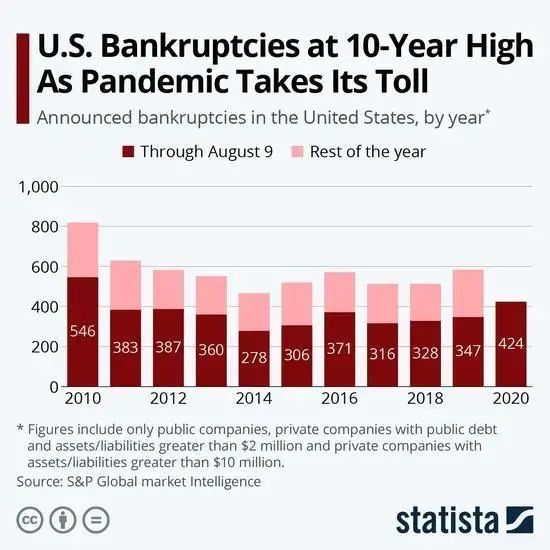

今年以来,美国已经有400多家大型企业宣布破产

美国公司破产数量已经达到了10年来的最高点。

一场美国危机或许才刚刚开始。

自疫情在美国暴发以来,数以千计的美国企业先后走上破产法庭,其中不乏百年老店、行业巨头、时代先锋。

各行各业遭受数以十亿美元计的损失。

今年,美国已有424家公司破产

最近提交的破产备案文件的公司包括男仕服饰公司(Men‘s Wearhouse)的母公司Tailored Brands Inc.;

大型显示屏开发公司Prysm Inc.;

石油钻井公司Fieldwood Energy Inc.;

以及收购、勘探和开发国内陆上天然气储备的公司Summit Gas Resources Inc.。

仅在7月27日至8月9日期间,就有31家公司申请破产。

7月27日至8月9日期间申请破产的公司清单

分析人士表示,他们预计破产的速度将继续下去,零售和小企业面临的压力最大。

分析人士认为,这是一场看不到缓和迹象的经济地震。

据埃菲社纽约8月13日报道,美国标准普尔全球市场情报公司在一份报告中指出:“在新冠肺炎疫情的背景下,2020年大量部门受到了破产的影响。但以消费者为中心的行业遭受的损害尤为严重。”这份报告包括了资产或债务超过200万美元(1美元约合人民币6.94元)的上市公司和超过1000万美元的私营企业。

报道称,据该公司分析师塔耶芭·伊鲁姆和克里斯·赫金斯统计,截至本周早些时候,累计已有424家大型企业破产,“超过了2010年以来这一可比时期的处理数量”,原因是经济急剧萎缩。

分析人士仍预计,“将有更多公司在新冠病毒扼杀经济活动时遭殃”。

这些行业受影响严重

消费行业

被称之为美国经济主引擎动力——消费,占美国经济活动的70%,但由于疫情期间服务及商品需求的萎缩,今年二季度美国个人消费支出下滑34.6%,成为了拖累美国经济的重要因素。

破产对大多数行业产生了影响,但以消费者为中心的公司受到的打击最为严重。

据标普全球市场情报公司数据,今年已有100家消费品公司提交了申请,其中包括20家历史悠久的零售商,如:

美国老牌服装企业布克兄弟;

拥有最古老大型百货商场的洛德-泰勒百货公司;

克鲁服装集团和安·泰勒等流行品牌。

报道指出,最具视觉效果的破产零售商可能要数尼曼·马库斯公司的高端门店。

一年多以前,该公司一家面积两万平方米的门店开业,位于纽约哈德逊城市广场专属商业区中心。但在疫情造成停工之后,公司决定将其闲置。

报道称,这一浪潮的其他“受害者”还有餐饮业,如经营必胜客和温迪快餐的特许经营商NPC国际公司。该公司受到门店关闭和游客缺乏的影响。

报道指出,根据美国施蒂费尔金融公司的分析,商店关闭,加上“转移”至“线上”购物,造成了零售商的困境,这可能使企业受到债务掣肘。

同时,申请贷款从而避免裁员的情况越来越多,“这是一笔能帮助企业几个月时间的钱,但还不够”。

报道称,美国全国零售商联合会强调,零售业雇用了四分之一的美国人,并贡献了3.9万亿美元的国内生产总值。该联合会发起了一场支持企业的运动,要求国会出台新的一揽子财政刺激措施,从而在安全开放的同时“保护员工和顾客”。

能源行业

除了美国零售巨头轰然倒下之外,能源行业的大佬也是千疮百孔。

今年工业和能源行业有近100家公司申请破产,其中引人注目的是主营汽车租赁的赫兹公司和掌握先进技术“水力压裂法”的切萨皮克能源公司,二者分别负债约240亿美元和近120亿美元,还有石油公司Ultra Petroleum等。

由于疫情重挫全球能源需求,3月开始国际油价断崖式暴跌,当下油价较年初每桶逾60美元,已下跌了约三分之一。

根据美国律所Haynes and Boone一份报告显示,超低油价期间,目前已有逾50家美国油气企业申请破产,其中勘探和开采企业有29家,这些美企的债务达到496.9亿美元,是去年申请破产的能源公司债务的两倍。

旅游业

美国旅游业也全面沦陷。

随着3月份美国疫情失控,该国旅游业经济损失之惨重已经刷新了历史记录,入境游和境内游双双“滑铁卢”。

据牛津经济研究院下属的旅游经济公司(Tourism Economics)所做分析预测,疫情将使美国旅游业2020年收入减少5190亿美元,整体经济损失1.2万亿美元,影响幅度是9·11事件的9倍。

而且占GDP比重7.8%的旅游业在美国经济发展中至关重要,分析指出,进入“萧条期”的旅游业将让美国税收减少800亿美元、美国GDP缩减6510亿美元。

美国破产研究所(American Bankruptcy Institute)的数据,从2月中旬到7月31日,还仍然有800家小商业发起了第11章破产保护。

可以说,挣扎在生死线上的三大关键行业,稍有不慎松手跌落,后果不堪设想。

经济学家:

美国经济远远没有脱离危险状态

美国零售商联合会首席经济学家杰克·克莱因亨茨说:“随着新冠病毒蔓延,对经济的乐观情绪和对零售业的支出每天都在经受考验。”

他接着说:“只有时间能证明,但结论是,经济远远没有脱离危险状态。”

巴菲特指标触及警戒线,

全球股市驶入危险区域了吗?

新冠肺炎疫情影响下,美国、英国等主要国家二季度经济表现均创下历史级衰退水平,上半年全球经济表现不容乐观。

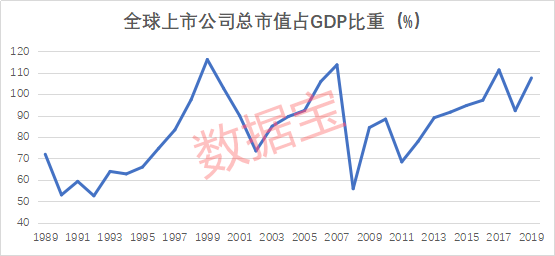

与此同时,全球股市却节节攀升,上市公司总市值再次超过全球GDP水平,资本市场与宏观经济指标逐渐背离,用于衡量股市估值泡沫程度的巴菲特指标升至警戒区域。

巴菲特指标以股市总市值占GNP(或GDP)的比例来衡量一国股市的估值水平,又被称作资产证券化率指标。

巴菲特在2001年的文章中针对美国股市进行分析时指出:

如果资产证券化率在70%-80%区间,购买股票可能会表现比较好,如果这个比值接近 200%,就等于在玩火。

根据WFE(世界证券交易所联合会)的统计,截至今年6月末,全球股市总市值达89万亿美元,超过2019年全球GDP水平87.85万亿美元,这意味着巴菲特指标超过了100%,考虑到疫情对今年GDP数据产生的影响,这一比值将会更高,不少市场分析人士将其解读为一个危险信号,认为当巴菲特指标升至100%以上时,就该倾向于规避风险。

那么,巴菲特指标超过100%究竟意味着什么?巴菲特近20年前提出的理论在今天是否依然有效?

据证券时报·数据宝回溯历史数据发现,仅以年末数据统计,全球上市公司总市值超过GDP的情形共出现过6次,分别发生在1999年、2000年、2006年、2007年、2017年和2019年。其中,2000年和2007年的股市巅峰分别被互联网泡沫破裂及次贷危机终结,随后全球股市崩盘式下挫,印证了巴菲特的理论。

不过,当2017年巴菲特指标再次站上100%的红线时,情况发生了改变。虽然2018年全球股市也经历了回调,但总市值在其后一年的最大缩水幅度在20%左右,崩盘式急跌并未出现。2019年随着全球股市反弹,巴菲特指标再次站上100%。

事实上,2014年以来,全球股市的巴菲特指标就从未跌下过90%,始终高出巴菲特认为的70%~80%的安全区间,但是在过去六年中全球股市的市值却增长了近40%。

在巴菲特的理论抛出近20年后,随着全球股市扩容和股市结构的变化,巴菲特指标100%并不再是一个难以企及的高度,100%也未必代表着股市转向衰退的临界值。

根据多数国际机构的预测,2020年全球GDP将下滑4%至5%之间,以5%的GDP降幅计,当前全球股市的巴菲特指标约为106%,仍未超过2017年和2019年末的水平。针对这一数据的“异常”,不必过于恐慌。

不过,短期内股市和经济指标的脱离仍存在一定的市场波动风险。各大基金最新发布的13F报告显示,二季度対冲基金大举买入科技股和黄金以对冲市场风险,金融巨鳄索罗斯日前接受外媒采访时表示,不再参与目前已经充满泡沫的美股市场。

来源:长江云综合中国经济网、央视财经

编辑:毛紫叶

请输入验证码